Porównaj oferty kredytów gotówkowych i znajdź najlepszą opcję dla siebie. Dowiedz się jakie dokumenty są potrzebne i jakie warunki trzeba spełnić, aby otrzymać najlepszy kredyt.

Jakie warunki trzeba spełnić, aby otrzymać kredyt gotówkowy?

Aby otrzymać kredyt gotówkowy, bank lub inna instytucja finansowa będzie wymagać od Ciebie:

- dowodu tożsamości

- dochodów, aby potwierdzić, że jesteś w stanie spłacić kredyt

- historii kredytowej, aby ocenić ryzyko kredytowe

- informacji o Twoich obecnych zobowiązaniach finansowych.

Niektóre banki mogą również wymagać od Ciebie zabezpieczenia, takiego jak hipoteka na nieruchomości, lub wymagać od Ciebie udziału własnego w przypadku kredytów hipotecznych.

Warunki udzielania kredytów gotówkowych

Warunki udzielania kredytów gotówkowych mogą się różnić w zależności od banku lub instytucji finansowej, ale ogólnie rzecz biorąc, banki i inne instytucje finansowe będą wymagać od kredytobiorcy:

- Dowodu tożsamości

- Potwierdzenia dochodów, aby udowodnić, że kredytobiorca jest w stanie spłacić kredyt.

- Historii kredytowej, aby ocenić ryzyko kredytowe.

- Informacji o obecnych zobowiązaniach finansowych kredytobiorcy.

Kredytodawca będzie również ustalać limit kredytu, oprocentowanie i okres spłaty kredytu. Oprocentowanie jest często uzależnione od historii kredytowej kredytobiorcy i jego zdolności kredytowej.

Jakie dokumenty trzeba przedstawić przy staraniu się o kredyt gotówkowy?

Aby ubiegać się o kredyt gotówkowy, należy przedstawić następujące dokumenty:

- Dowód osobisty – potwierdzenie tożsamości.

- Potwierdzenie dochodów – np. zaświadczenie o zarobkach z ostatnich 3 miesięcy, wyciąg z konta, w przypadku osoby prowadzącej działalność gospodarczą – zaświadczenie o wpisie do CEIDG,

- Informacje o obecnych zobowiązaniach finansowych – np. informacje o kredytach, pożyczkach, kartach kredytowych.

- W przypadku posiadania nieruchomości jako zabezpieczenia, należy przedstawić dokumenty potwierdzające własność nieruchomości.

Wymagane dokumenty mogą się różnić w zależności od banku lub instytucji finansowej, dlatego warto przed udaniem się do konkretnego banku, sprawdzić jakie dokumenty są wymagane.

Jakie są oprocentowanie i prowizja oferowane przez różne banki w przypadku kredytów gotówkowych?

Oprocentowanie i prowizja oferowane przez różne banki w przypadku kredytów gotówkowych mogą się znacznie różnić. Oprocentowanie jest często uzależnione od historii kredytowej kredytobiorcy oraz jego zdolności kredytowej. Niższe oprocentowanie jest zwykle oferowane dla kredytobiorców o lepszej historii kredytowej. Oprocentowanie może być również niższe dla kredytów udzielanych na dłuższy okres.

Prowizja za udzielenie kredytu to koszt, który kredytobiorca musi ponieść przy udzieleniu kredytu. Prowizja jest również uzależniona od banku oraz od kwoty kredytu. Warto porównywać różne oferty i sprawdzić, jakie oprocentowanie oraz prowizja oferują różne banki.

Warto również pamiętać, że banki często oferują promocje zniżek na oprocentowanie i prowizję, dlatego warto sprawdzić aktualne oferty i promocje.

Czy kredyty gotówkowe są udzielane na krótki czy długi okres?

Kredyty gotówkowe mogą być udzielane na różne okresy, w zależności od banku lub instytucji finansowej, która je udziela oraz od indywidualnych potrzeb kredytobiorcy.

Zwykle kredyty gotówkowe udzielane są na krótszy okres niż kredyty hipoteczne lub inwestycyjne. Okres spłaty kredytu gotówkowego może wynosić od kilku miesięcy do kilku lat.

Krótszy okres spłaty oznacza, że kredytobiorca będzie musiał spłacać większe miesięczne raty, ale będzie miał kredyt spłacony szybciej i będzie miał mniejsze koszty odsetek. Natomiast dłuższy okres spłaty oznacza, że kredytobiorca będzie miał mniejsze miesięczne raty, ale będzie musiał spłacać kredyt przez dłuższy okres, co oznacza większe koszty odsetek.

Jakie zabezpieczenie jest wymagane przy udzielaniu kredytów gotówkowych?

Zabezpieczenie kredytu gotówkowego to coś, co bank lub inna instytucja finansowa wymaga od kredytobiorcy, aby zabezpieczyć swoje interesy finansowe, jeśli kredytobiorca nie będzie w stanie spłacić kredytu.

Niektóre banki mogą wymagać zabezpieczenia kredytu gotówkowego, takiego jak hipoteka na nieruchomości lub weksel in blanco. Inne banki mogą wymagać od kredytobiorcy udziału własnego lub zabezpieczenia zastawem na ruchomości, takie jak samochód czy jacht.

Jednak wiele banków oferuje kredyty gotówkowe bez zabezpieczeń, takie jak kredyty na oświadczenie o dochodach, kredyty dla osób pracujących za granicą lub kredyty dla osób prowadzących działalność gospodarczą.

Warto pamiętać, że zabezpieczenie kredytu zwiększa szanse na uzyskanie kredytu, ale jednocześnie zwiększa ryzyko utraty zabezpieczonej nieruchomości lub ruchomości w przypadku nie spłacania kredytu.

Jakie są koszty kredytów gotówkowych?

Koszty kredytów można generalnie podzielić na kilka grup:

- Oprocentowanie i prowizja oferowane przez banki

- Okres kredytowania

- Wymagane zabezpieczenie

- Koszty kredytów gotówkowych

Koszty kredytów gotówkowych mogą się różnić w zależności od banku lub instytucji finansowej, która udziela kredytu, oraz od indywidualnych potrzeb kredytobiorcy.

Najważniejszym kosztem kredytu jest oprocentowanie, które jest procentem od kwoty kredytu, jaki kredytobiorca musi zapłacić w ciągu roku, jako koszt udzielenia kredytu. Oprocentowanie może być stałe lub zmienne.

Innym kosztem jest prowizja, która jest opłatą za udzielenie kredytu, którą kredytobiorca musi zapłacić przy udzieleniu kredytu.

Niektóre banki mogą również naliczać inne opłaty, takie jak opłaty za wcześniejszą spłatę kredytu, opłaty za przedłużenie okresu kredytowania, czy opłaty za wydanie i obsługę karty kredytowej.

Dlatego ważne jest dokładne zapoznanie się z warunkami umowy kredytowej przed podpisaniem umowy, aby poznać wszystkie koszty związane z kredytem i uniknąć niepotrzebnych niespodzianek.

Czy osoby z negatywną historią kredytową mogą uzyskać kredyt gotówkowy?

Osoby z negatywną historią kredytową mogą mieć trudności z uzyskaniem kredytu gotówkowego od tradycyjnych banków lub instytucji finansowych. Historia kredytowa jest ważnym czynnikiem, który banki biorą pod uwagę przy udzielaniu kredytów, ponieważ pozwala im ocenić ryzyko kredytowe kredytobiorcy.

Jednak nie oznacza to, że osoby z negatywną historią kredytową nie mogą uzyskać kredytu gotówkowego. Istnieją banki i instytucje finansowe, które specjalizują się w udzielaniu kredytów dla osób z trudną sytuacją finansową lub złą historią kredytową.

Warto pamiętać, że banki, które udzielają kredytów dla osób z negatywną historią kredytową, mogą mieć wyższe oprocentowanie, prowizję lub inne koszty związane z kredytem, niż banki, które udzielają kredytów dla osób z lepszą historią kredytową.

Czy kredyt gotówkowy można przeznaczyć na dowolny cel?

Tak, kredyt gotówkowy można przeznaczyć na dowolny cel, który zostanie uzgodniony z bankiem lub instytucją finansową, która udziela kredytu. Kredyt gotówkowy jest rodzajem kredytu konsumpcyjnego, który jest udzielany na cele konsumpcyjne, takie jak zakup samochodu, remont mieszkania, wycieczka, czy zakup nowego sprzętu AGD/RTV.

Niektóre banki mogą mieć ograniczenia dotyczące celów, na które można przeznaczyć kredyt gotówkowy. Niektóre banki mogą nie udzielać kredytów na cele spekulacyjne, takie jak inwestycje w nieruchomości czy zakup akcji.

Warto dokładnie przeczytać warunki umowy kredytowej przed podpisaniem umowy, aby poznać cele, na które można przeznaczyć kredyt gotówkowy oraz ewentualne ograniczenia, co do celów kredytowych.

Jakie są najważniejsze różnice między kredytami gotówkowymi a pożyczkami pozabankowymi?

Kredyty gotówkowe i pożyczki pozabankowe to dwa różne rodzaje zobowiązań finansowych, które różnią się między sobą pod wieloma względami.

Najważniejsze różnice między kredytami gotówkowymi a pożyczkami pozabankowymi to:

- Dostępność: Kredyty gotówkowe są dostępne głównie w bankach i instytucjach finansowych, natomiast pożyczki pozabankowe oferowane są przez firmy pozabankowe, takie jak parabanki, firmy pożyczkowe, czy platformy pożyczkowe.

- Wymagania: Kredyty gotówkowe wymagają od kredytobiorcy spełnienia określonych wymagań, takich jak posiadanie stałych dochodów, dobra historia kredytowa, czy zabezpieczenie, natomiast pożyczki pozabankowe często wymagają mniej formalności, a proces ubiegania się o pożyczkę jest często szybszy i prostszy.

- Oprocentowanie: Kredyty gotówkowe często mają niższe oprocentowanie niż pożyczki pozabankowe, ponieważ banki są regulowane przez państwo i muszą przestrzegać określonych przepisów dotyczących oprocentowania. Natomiast pożyczki pozabankowe mogą mieć wyższe oprocentowanie, ponieważ firmy pozabankowe nie podlegają tym samym regulacjom.

- Okres kredytowania: Kredyty gotówkowe często udzielane są na dłuższy okres niż pożyczki pozabankowe, co pozwala na rozłożenie spłaty na wyższe miesięczne raty. Pożyczki pozabankowe często udzielane są na krótszy okres, co oznacza wyższe miesięczne raty.

Jakie są najważniejsze wady i zalety kredytów gotówkowych?

Kredyty gotówkowe mogą mieć zarówno zalety, jak i wady.

Zalety kredytów gotówkowych to:

- Dostępność: Kredyty gotówkowe dostępne są w wielu bankach i instytucjach finansowych, co pozwala na porównanie różnych ofert i wybranie najlepszej dla indywidualnych potrzeb.

- Elastyczność: Kredyty gotówkowe mogą być przeznaczone na dowolny cel, co pozwala na szybkie uzyskanie finansowania w razie pilnej potrzeby.

- Możliwość dostosowania do potrzeb: Kredyty gotówkowe mogą być dostosowane do indywidualnych potrzeb kredytobiorcy, takich jak okres kredytowania czy wysokość raty.

Wady kredytów gotówkowych to:

- Wymagania: Kredyty gotówkowe wymagają od kredytobiorcy spełnienia określonych wymagań, takich jak posiadanie stałych dochodów, dobra historia kredytowa, czy zabezpieczenie, co może być trudne do spełnienia dla niektórych osób.

- Ryzyko: Kredyt gotówkowy wiąże się z ryzykiem utraty zabezpieczenia, jeśli kredytobiorca nie będzie w stanie spłacić kredytu.

- Zobowiązanie: Kredyt gotówkowy to długoterminowe zobowiązanie finansowe, które musi być spłacane przez określony okres czasu, co może być trudne do udźwignięcia dla niektórych osób.

Jak wybrać najlepszy kredyt gotówkowy?

Aby wybrać najlepszy kredyt gotówkowy, trzeba przeprowadzić dokładne porównanie ofert różnych banków lub instytucji finansowych. Oto kilka kroków, które mogą pomóc w wyborze najlepszego kredytu gotówkowego:

- Określ swoje potrzeby: Zastanów się, jaką kwotę potrzebujesz oraz jaki okres spłaty będzie dla Ciebie odpowiedni.

- Porównaj oferty: Przejrzyj różne oferty kredytów gotówkowych dostępne w różnych bankach lub instytucjach finansowych i porównaj oprocentowanie, prowizję, opłaty i inne koszty związane z kredytem.

- Sprawdź swoją zdolność kredytową: Przed składaniem wniosku o kredyt gotówkowy, sprawdź swoją zdolność kredytową, aby upewnić się, że spełniasz wymagania banku czy instytucji finansowej.

- Przeczytaj umowę kredytową: Przed podpisaniem umowy kredytowej, dokładnie przeczytaj warunki umowy i upewnij się, że rozumiesz wszystkie zapisy i koszty związane z kredytem.

- Zwróć uwagę na dodatkowe ubezpieczenia: Niektóre banki oferują dodatkowe ubezpieczenia, takie jak ubezpieczenie na życie lub ubezpieczenie na wypadek utraty pracy, które mogą być opcjonalne, ale zwiększają koszty kredytu.

- Skontaktuj się z doradcą: Jeśli masz jakiekolwiek wątpliwości dotyczące wyboru kredytu gotówkowego, skontaktuj się z doradcą kredytowym lub z bankowym specjalistą, który pomoże Ci wybrać najlepszą ofertę dostosowaną do Twoich potrzeb.

Kredyty gotówkowe dla osób z negatywną historią kredytową

Osoby z negatywną historią kredytową mogą mieć trudności z uzyskaniem kredytu gotówkowego od tradycyjnych banków lub instytucji finansowych. Historia kredytowa jest ważnym czynnikiem, który banki biorą pod uwagę przy udzielaniu kredytów, ponieważ pozwala im ocenić ryzyko kredytowe kredytobiorcy.

Jednak nie oznacza to, że osoby z negatywną historią kredytową nie mogą uzyskać kredytu gotówkowego. Istnieją banki i instytucje finansowe, które specjalizują się w udzielaniu kredytów dla osób z trudną sytuacją finansową lub złą historią kredytową. Są one zwane pożyczkami pozabankowymi, które oferują pożyczki dla osób z negatywną historią kredytową, ale często z wyższym oprocentowaniem.

Osoby z negatywną historią kredytową mogą również rozważyć pożyczki od rodziny lub znajomych, czy pożyczki z wykorzystaniem zabezpieczenia.

Jak wybrać odpowiedni kredyt gotówkowy dla siebie

Jeśli chodzi o kredyty gotówkowe, istnieje wiele opcji do wyboru. Niezależnie od tego, czy chcesz skonsolidować zadłużenie, zapłacić za duży zakup, czy pokryć nieoczekiwane wydatki, kredyt gotówkowy może być świetnym rozwiązaniem. Ale przy tak wielu dostępnych opcjach, skąd wiesz, która z nich jest dla Ciebie odpowiednia?

Porównaj stopy procentowe i opłaty

Pierwszą rzeczą, na którą należy zwrócić uwagę przy wyborze kredytu gotówkowegoj, jest stopa procentowa. Jest to kwota pieniędzy, którą zapłacisz oprócz kwoty pożyczki, i może się znacznie różnić w zależności od pożyczkodawcy i warunków pożyczki. Pamiętaj, aby porównać stawki od wielu pożyczkodawców, aby znaleźć najlepszą ofertę.

Oprócz oprocentowania, koniecznie porównaj również opłaty. Niektórzy kredytodawcy mogą pobierać opłaty początkowe, kary przedpłaty lub inne opłaty, które mogą zwiększyć koszt pożyczki. Pamiętaj, aby wziąć to pod uwagę przy podejmowaniu decyzji przy porównywaniu pożyczek.

Weź pod uwagę okres kredytowania

Okres kredytowania to kolejny ważny czynnik, który należy wziąć pod uwagę przy wyborze kredytu gotówkowego. Jest to czas, w którym będziesz musiał spłacić pożyczkę i może wynosić od kilku miesięcy do kilku lat.

Dłuższy okres kredytowania może oznaczać niższe miesięczne płatności, ale będzie to również oznaczać płacenie większych odsetek w czasie. Krótszy okres kredytowania będzie miał wyższe miesięczne płatności, ale ogólnie zapłacisz mniej odsetek. Wybierając odpowiedni dla siebie okres pożyczki, weź pod uwagę swój budżet i zdolność do dokonywania miesięcznych płatności.

Pomyśl o zabezpieczeniu

Innym czynnikiem, który należy wziąć pod uwagę przy wyborze kredytu gotówkowego, jest to, czy musisz wnieść zabezpieczenie. Niektóre pożyczki, takie jak zabezpieczone kredyty gotówkowe, wymagają zabezpieczenia, takiego jak samochód lub dom, jako zabezpieczenia pożyczki. Może to być dobra opcja, jeśli masz aktywa, które chcesz wystawić jako zabezpieczenie i jeśli masz niską zdolność kredytową.

Jednak niezabezpieczone kredyty gotówkowe nie wymagają zabezpieczenia, co może być lepszą opcją dla tych, którzy nie chcą narażać swoich aktywów na ryzyko.

Sprawdź swoją zdolność kredytową

Twoja ocena kredytowa jest kolejnym ważnym czynnikiem, który należy wziąć pod uwagę przy wyborze kredyty gotówkowej. Pożyczkodawcy wykorzystują Twoją zdolność kredytową do oceny zdolności kredytowej i określają stopę procentową oraz warunki pożyczki, które chcą Ci zaoferować.

Im wyższy wynik kredytowy, tym większe szanse na uzyskanie zgody na pożyczkę i tym korzystniejsze będą warunki pożyczki. Jeśli Twoja ocena kredytowa jest niska, możesz otrzymać pożyczkę z wyższą stopą procentową lub krótszym okresem kredytowania.

Skorzystaj z kalkulatora kredytu gotówkowego

Kalkulator kredytowy może być przydatnym narzędziem przy porównywaniu kredytów. Może pomóc w oszacowaniu miesięcznej płatności, całkowitych odsetek i innych kosztów związanych z pożyczką.

Skorzystaj z kalkulatora pożyczki, aby porównać różne opcje pożyczki i znaleźć tę, która jest dla Ciebie odpowiednia.

Wniosek

Wybór odpowiedniej kredyty gotówkowej to ważna decyzja, która wymaga starannego rozważenia. Pamiętaj, aby porównać stopy procentowe i opłaty, rozważyć okres pożyczki, pomyśleć o zabezpieczeniu, sprawdzić swoją zdolność kredytową i skorzystać z kalkulatora pożyczki, który pomoże Ci podjąć świadomą decyzję. Dzięki odpowiedniej pożyczce możesz osiągnąć swoje cele finansowe i wrócić na właściwe tory.

Jak wybrać odpowiedni kredyt gotówkowy: obszerny przewodnik

Jeśli chodzi o pożyczanie pieniędzy, kredyt gotówkowy może być świetną opcją. W przeciwieństwie do kart kredytowych, kredyty gotówkowe mają stałą stopę procentową i stały okres spłaty, co ułatwia budżetowanie spłat kredytu. Jednak przy tak wielu dostępnych opcjach ustalenie, który kredyt gotówkowy jest dla Ciebie odpowiedni, może być trudne.

W tym przewodniku przeprowadzimy Cię przez różne rodzaje dostępnych pożyczek, czynniki, które należy wziąć pod uwagę przy wyborze pożyczki i jak ubiegać się o kredyt gotówkowy.

Rodzaje kredytów gotówkowych:

Dostępnych jest kilka różnych rodzajów kredytów gotówkowych z których każdy ma swoje unikalne cechy i zalety. Oto kilka najpopularniejszych rodzajów pożyczek gotówkowych:

Niezabezpieczone kredyty gotówkowe: Pożyczki te nie wymagają żadnego zabezpieczenia i są oparte na Twojej zdolności kredytowej. Są one zazwyczaj łatwiejsze do zakwalifikowania się niż pożyczki zabezpieczone, ale mogą mieć wyższe oprocentowanie.

Zabezpieczone kredyty gotówkowe: Pożyczki te wymagają zabezpieczenia, takiego jak samochód lub dom. Mogą mieć niższe oprocentowanie niż pożyczki niezabezpieczone, ale wiążą się również z większym ryzykiem utraty zabezpieczenia, jeśli nie spłacisz pożyczki.

Pożyczki peer-to-peer: Pożyczki te są finansowane przez inwestorów indywidualnych, a nie przez tradycyjne instytucje finansowe. Mogą być świetną opcją, jeśli masz niższą zdolność kredytową i masz problemy z uzyskaniem zgody na tradycyjną pożyczkę.

Pożyczki konsolidacyjne: Pożyczki te są wykorzystywane do spłaty istniejącego zadłużenia, takiego jak zadłużenie na karcie kredytowej lub rachunki medyczne. Mogą pomóc Ci uzyskać niższą stopę procentową i uprościć spłatę zadłużenia.

Czynniki, które należy wziąć pod uwagę przy wyborze kredyty gotówkowej

Wybierając kredyt gotówkowy, należy wziąć pod uwagę kilka ważnych czynników:

- Stopa procentowa: Stopa procentowa Twojej pożyczki określi, ile zapłacisz odsetek przez cały okres trwania pożyczki. Pamiętaj, aby porównać stawki od wielu pożyczkodawców, aby znaleźć najlepszą ofertę.

- Termin spłaty: Termin spłaty to czas, w którym musisz spłacić pożyczkę. Dłuższe terminy mogą mieć niższe miesięczne płatności, ale spowodują również płacenie większych odsetek w czasie.

- Opłaty: niektórzy kredytodawcy pobierają opłaty początkowe, opłaty za złożenie wniosku lub kary za przedpłatę. Pamiętaj, aby uwzględnić te opłaty przy podejmowaniu decyzji przy porównywaniu pożyczek.

- Wynik kredytowy: Twój wynik kredytowy będzie odgrywał dużą rolę w określaniu stopy procentowej i warunków, do których się kwalifikujesz. Jeśli masz niższą zdolność kredytową, być może będziesz musiał zaakceptować wyższą stopę procentową lub krótszy okres spłaty.

Jak ubiegać się o kredyt gotówkowy?

Ubieganie się o kredyt gotówkowy jest stosunkowo prostym procesem. Oto kroki, które musisz wykonać:

Zbierz swoje dane osobowe i finansowe. Obejmuje to Twoje dochody, informacje o zatrudnieniu i majątek.

Porównaj oferty pożyczek gotówkowych od wielu pożyczkodawców. Pamiętaj, aby porównać oprocentowanie, warunki spłaty i opłaty.

Wybierz pożyczkę najlepiej odpowiadającą Twoim potrzebom i wypełnij wniosek. Zwykle można to zrobić online lub osobiście.

Poczekaj, aż pożyczkodawca zatwierdzi twoją pożyczkę. Może to potrwać kilka dni lub kilka tygodni.

Po zatwierdzeniu pożyczki będziesz mieć dostęp do środków.

Wniosek

Wybór odpowiedniej kredyty gotówkowej może być nieco trudny, ale dzięki zrozumieniu różnych rodzajów dostępnych pożyczek, czynników, które należy wziąć pod uwagę, oraz procesu składania wniosków, będziesz w stanie znaleźć pożyczkę, która spełni Twoje potrzeby.

5 wskazówek dotyczących wyboru najlepszego kalkulatora kredyty gotówkowej

Jeśli chodzi o zaciągnięcie kredyty gotówkowej, ważne jest, aby mieć wszystkie informacje potrzebne do podjęcia świadomej decyzji. Jednym z najbardziej pomocnych narzędzi w tym procesie jest kalkulator kredyty gotówkowej. Te kalkulatory pomogą Ci oszacować miesięczne płatności, stopy procentowe i całkowity koszt kredytu. Jednak przy tak wielu różnych dostępnych kalkulatorach może być trudno zdecydować, który z nich najlepiej odpowiada Twoim potrzebom. W tym artykule podzielimy się wskazówkami dotyczącymi wyboru najlepszego kalkulatora kredyty gotówkowej dla Ciebie.

- Poszukaj kalkulatora, który oferuje szeroki zakres warunków pożyczki . Kiedy szukasz kalkulatora kredyty gotówkowej, ważne jest, aby znaleźć taki, który oferuje szeroki zakres warunków pożyczki. Umożliwi to porównanie różnych opcji i znalezienie tej, która najlepiej pasuje do Twojego budżetu i potrzeb. Poszukaj kalkulatorów, które oferują okres kredytowania co najmniej 1-5 lat.

- Rozważ rodzaj stopy procentowej . Kolejnym ważnym czynnikiem, który należy wziąć pod uwagę przy wyborze kalkulatora kredyty gotówkowej, jest rodzaj stopy procentowej. Istnieją dwa rodzaje stóp procentowych: stałe i zmienne. Stałe stopy procentowe pozostają takie same przez cały okres kredytowania, podczas gdy zmienne stopy procentowe mogą się zmieniać. Zastanów się, jaki rodzaj stopy procentowej jest dla Ciebie najlepszy i wybierz kalkulator, który oferuje taką opcję.

- Sprawdź dodatkowe funkcje . Niektóre kalkulatory pożyczek gotówkowych oferują dodatkowe funkcje, takie jak możliwość dodawania dodatkowych płatności lub obliczania wpływu przedpłaty. Funkcje te mogą być pomocne w dokładniejszym oszacowaniu kosztów pożyczki.

- Porównaj wiele kalkulatorów . Zawsze warto porównać kilka kalkulatorów przed podjęciem decyzji. To da ci lepsze wyobrażenie o tym, czego możesz się spodziewać i pomoże ci znaleźć najlepszą opcję dla twoich potrzeb.

- Wybierz renomowane źródło . Wreszcie, wybierając kalkulator kredyty gotówkowej, ważne jest, aby wybrać renomowane źródło. Szukaj kalkulatorów znanych instytucji finansowych lub renomowanych źródeł internetowych. Pomoże to zapewnić dokładność i aktualność kalkulatora.

Jeśli chodzi o zaciągnięcie kredyty gotówkowej, ważne jest, aby mieć wszystkie informacje potrzebne do podjęcia świadomej decyzji. Korzystanie z kalkulatora pożyczki to świetny sposób na oszacowanie miesięcznych płatności, stóp procentowych i całkowitego kosztu pożyczki. Postępując zgodnie z tymi wskazówkami, możesz znaleźć najlepszy kalkulator kredyty gotówkowej dla swoich potrzeb.

Kredyty gotówkowe – gdzie możesz się starać?

mBank – kredyt gotówkowy

Rzeczywista roczna stopa oprocentowania (RRSO) wynosi 17,13% całkowita kwota kredytu (bez kredytowanych kosztów) 14 394 zł, całkowita kwota do zapłaty 22 671,86 zł, oprocentowanie nominalne zmienne 12,59% w skali roku, całkowity koszt kredytu 8 277,86 zł (w tym: prowizja 7,99% – 1 150,08 zł, oprocentowanie – 12,59%, odsetki 7 127,78 zł), 74 miesięcznych rat, w tym 43 miesięcznych raty równych w wysokości po 306,38 zł, ostatnia rata 306,12 zł. mBank – kredyt gotówkowy.

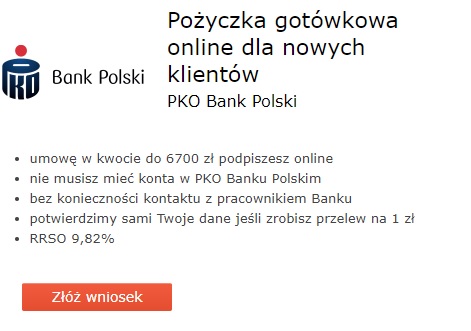

PKO BP – kredyt gotówkowy

Rzeczywista Roczna Stopa Oprocentowania (RRSO) wynosi 9,82%, całkowita kwota kredytu (bez kredytowanych kosztów) 11 300,00 zł, całkowita kwota do zapłaty 12 439,57 zł oprocentowanie zmienne 9,39% całkowity koszt kredytu 1 139,57 zł (w tym: prowizja 0,00 zł, odsetki 1 139,57 zł), 23 miesięczne raty równe po 518,26 zł i ostatnia rata: 519,59 zł. PKO BP – szczegóły kredytu.

Santander Bank Polska – kredyt gotówkowy

Rzeczywista Roczna Stopa Oprocentowania (RRSO) kredytu gotówkowego wynosi 23,24%, całkowita kwota kredytu (bez kredytowanych kosztów) 20 400,00 zł, całkowita kwota do zapłaty 36 579,94 zł, oprocentowanie zmienne w skali roku 15,99%, całkowity koszt kredytu 16 179,94 zł (w tym: prowizja 2 779,18 zł, odsetki 13 400,76 zł), umowa zawarta na okres 74 miesięcy, 73 miesięczne raty równe w kwocie 494,56 zł, ostatnia rata 477,06 zł.

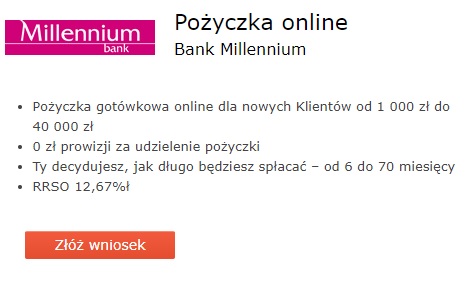

Millennium – kredyt gotówkowy

Przykład reprezentatywny dla Pożyczki Gotówkowej „Promocja na start ”: Rzeczywista Roczna Stopa Oprocentowania (RRSO) wynosi 12,83 %, całkowita kwota kredytu (bez kredytowanych kosztów): 22 901,79 zł, całkowita kwota do zapłaty: 32 062,78 zł, oprocentowanie stałe 12,13%, całkowity koszt kredytu: 9 160,99 zł (w tym: prowizja 0% (0,00 zł), odsetki 9 160,99 zł), 70 m-cznych rat równych w wys. 458,04 zł, 1 rata płatna po 30 dniach od uruchomienia środków. Millennium – szczegóły kredytu.

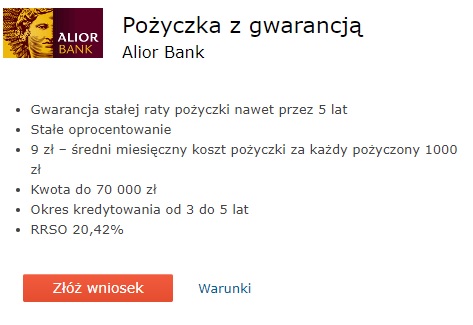

Alior Bank – kredyt gotówkowy

Rzeczywista Roczna Stopa Oprocentowania (RRSO) dla oferty Pożyczka na Klik wynosi 13,69%; całkowita kwota pożyczki (bez kredytowanych kosztów): 20 000 zł; całkowita kwota do zapłaty: 30 334,77 zł; oprocentowanie zmienne: 12,90%; całkowity koszt pożyczki: 10 334,77 zł, w tym prowizja: 0 zł (0%), odsetki: 10 334,77 zł; 83 miesięczne raty, w tym 82 równe raty w wysokości 365,49 zł, ostatnia rata: 364,59 zł. Kalkulacja została dokonana na 1.07.2022 r. na reprezentatywnym przykładzie. Alior – szczegóły kredytu.

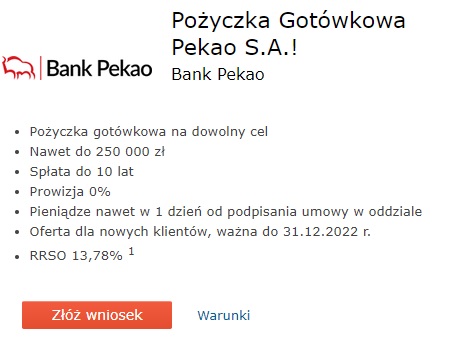

Pekao – kredyt gotówkowy

RRSO ‒ rzeczywista roczna stopa oprocentowania pożyczki ze spłatą zobowiązań w innych bankach/instytucjach finansowych wynosi 13,79% przy założeniach: całkowita kwota pożyczki (bez kredytowanych kosztów) 47 231 zł, pożyczka zaciągnięta na 64 miesiące, oprocentowanie zmienne 12,99% w stosunku rocznym, całkowity koszt pożyczki 18 480,26 zł (w tym: odsetki 18 480,26 zł), całkowita kwota do zapłaty 65 711,26 zł, płatna w 63 ratach miesięcznych po 1026,74 zł, 64 rata wyrównująca 1026,64 zł. Kwota udostępniana pożyczkobiorcy 47 231,00 zł. Pekao – szczegóły kredytu.

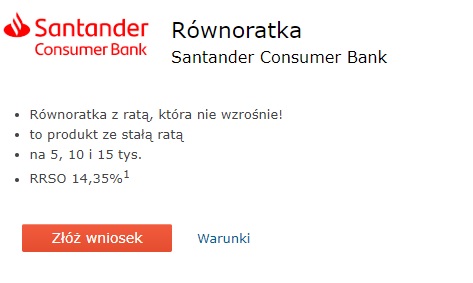

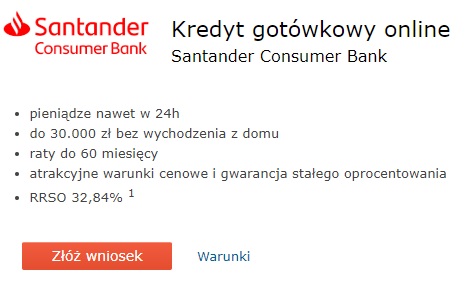

Santander Consumer Bank – kredyt gotówkowy

Całkowita kwota kredytu (bez kredytowanych kosztów): 6 000 zł, stała stopa oprocentowania kredytu: 20,49%, całkowity koszt kredytu: 4 159,08 zł obejmuje: prowizję: 895,76 zł, odsetki: 3 263,32 zł, opłatę za wypłatę gotówki przelewem na rachunek bankowy Klienta: 0 zł. Rzeczywista Roczna Stopa Oprocentowania (RRSO) 32,84%, czas obowiązywania umowy: 48 miesięcy; całkowita kwota do zapłaty: 10 159,08 zł; wysokość 47 miesięcznych równych rat 211,64 zł ostatnia rata w wysokości 212,00 zł.

Decyzja o warunkach i przyznaniu kredytu z uwzględnieniem oceny aktualnej sytuacji Klienta, zostanie podjęta przez Santander Consumer Bank S.A. z siedzibą we Wrocławiu. Niniejsza propozycja nie jest ofertą w rozumieniu art. 66 kodeksu cywilnego. Santander Consumer Bank – szczegóły kredytu.

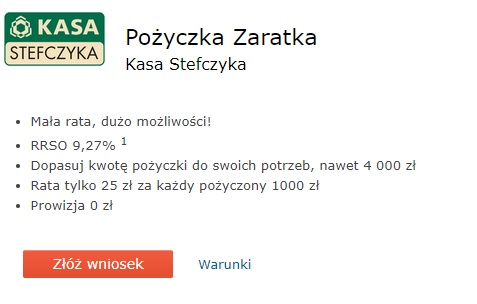

SKOK – pożyczka gotówkowa

Całkowita kwota kredytu wynosi 20 421,04 zł. Zmienna roczna stopa oprocentowania dla całkowitej kwoty kredytu wraz z kredytowanymi kosztami (prowizją 2 385 zł / 9,00%, ubezpieczeniem Twój Walor 3 679,25 zł, opłatą za przelew: 14,71 zł) wynosi 14,47%. Rzeczywista roczna stopa oprocentowania (RRSO): 26,89%. Czas obowiązywania umowy – 83 miesiące, 82 miesięczne raty równe: 507,18 zł oraz ostatnia 83. rata: 506,71 zł. Całkowita kwota do zapłaty: 42 095,47 zł w tym odsetki: 15 595,47 zł. SKOK – szczegóły pożyczki.

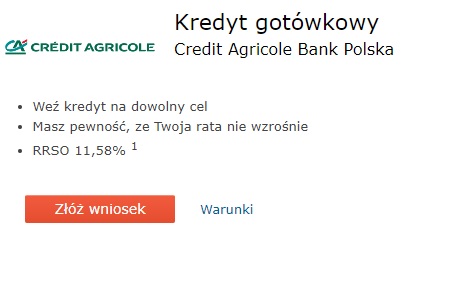

BNP Paribas – kredyt gotówkowy

Rzeczywista roczna stopa oprocentowania (RRSO) dla przykładu reprezentatywnego na 22.11.2022 r. wynosi 17,30 %. Całkowita kwota kredytu (bez kredytowanych kosztów) 32 831 zł, całkowita kwota do zapłaty 53 968,95 zł oprocentowanie stałe 13,99 % w skali roku, całkowity koszt kredytu 21 137,95 (prowizja 1969,86 zł; odsetki 19 168,09 zł ) 81 miesięcznych rat (80 po 666,29 zł i jedna 665,75 zł). BNP Paribas – szczegóły.

Velo Bank – kredyt gotówkowy

Rzeczywista Roczna Stopa Oprocentowania (RRSO) wynosi 13,2%, całkowita kwota kredytu (bez kredytowanych kosztów) 42 300 zł, całkowita kwota do zapłaty 64 224,80 zł, oprocentowanie zmienne 12,49%, całkowity koszt kredytu 21 924,80 zł (w tym: prowizja – 0 zł, odsetki – 21 924,80 zł, opłata za prowadzenie Konta VeloKonto oraz obsługę karty debetowej do Konta w okresie trwania kredytu – 0 zł), 86 miesięcznych rat równych w wysokości po 746,80 zł. Velo – szczegóły kredyt.