Kredyty konsolidacyjne – ranking i przykłady.

Kredyt konsolidacyjny: Celem tego kredytu jest refinansowanie istniejącego już zadłużenia, na przykład z tytułu kilku kredytów, a nie finansowanie nabycia przez konsumenta towaru lub usługi.

Kredyt ten przeznaczony na spłatę bieżących zadłużeń: kredytu gotówkowego, kredytu hipotecznego, zadłużenia karty kredytowej, kredytu na zakup sprzętu AGD – mający na celu obniżenie miesięcznej kwoty zobowiązań poprzez wydłużenie okresu spłaty.

Gdzie najłatwiej dostać kredyt konsolidacyjny: ranking

Spersonalizowana oferta kredytu konsolidacyjnego jest dostosowana do Twoich indywidualnych możliwości. Pozwoli Ci w łatwy i wygodny sposób otrzymać kredyt na spłatę wielu rat i pożyczek.

Połącz wszystkie swoje kredyty, zapłać jedną ratę i zyskaj dodatkowe środki dzięki wygodnej Pożyczce Konsolidacyjnej. Możesz skonsolidować wiele rodzajów długów, np. karty kredytowe, kredyty gotówkowe, pożyczki pozabankowe i chwilówki.

Co to jest kredyt konsolidacyjny?

Pożyczka konsolidacyjna to rodzaj pożyczki , która służy do łączenia wszystkich istniejących długów w jedną pulę. Wszystko, co musisz zrobić, to ubiegać się to wybrać kwotę, którą potrzebujesz, aby spłacić bieżące zadłużenie.

Jeśli aplikacja zostanie zatwierdzona, możesz wykorzystać środki na spłatę innych pożyczek. Następnie spłacasz jedną pożyczkę w miarę upływu czasu, zwykle w ratach miesięcznych.

Pożyczka konsolidacyjna może nie tylko ułatwić zarządzanie długiem, ale może również zmniejszyć kwotę odsetek, które płacisz, mając cały dług w jednym miejscu przy niższej stopie procentowej .

Conectum Finanse może pomóc Ci porównać kredyty konsolidacyjne z całego rynku, od różnych kredytodawców bankowych i pozabankowych.

Nasze narzędzie do porównywania online może znaleźć ofertę odpowiadającą Twoim potrzebom, a wszystko to bez uszczerbku dla Twojej zdolności kredytowej.

Wypełnij wniosek – oddzwonimy do 15 minut.

Kredyty konsolidacyjne bez zdolności kredytowej – kto może Ci pomóc?

Kredyty konsolidacyjne bez zdolności kredytowej nie są udzielane przez banki, bo wiążą się dla banku ze zbyt dużym ryzykiem nieoddania pożyczonych pieniędzy. Jeśli wiesz, że potrzebujesz pożyczki konsolidacyjnej musisz zatem wybrać firmę pozabankową.

Konsolidacja dla zadłużonych bez zdolności kredytowej to oferta, którą rozważyć powinny osoby posiadające więcej niż jedno zadłużenie pozabankowe.

Dowiedz się więcej: Pożyczki dla zadłużonych z komornikiem

Kredyt konsolidacyjny – opinie

Co zyskujesz dzięki kredytowi konsolidacyjnemu? Jakie są opinie o konsolidacji?

– Zmniejsz swoje miesięczne raty

Działa to szczególnie dobrze, jeśli masz sporo zaległych długów, które są oprocentowane wysoko

– Gdy aktualne opłaty kredytowe mogą być drogie

Twoi obecni wierzyciele mogą obciążać cię wysokimi kosztami pożyczkowymi

– Zwiększ swoją zdolność kredytową

Łatwiej jest dokonać jednej spłaty co miesiąc, co może poprawić Twój wyniki finansowy w BIK

– Łatwiej śledzić swoje zadłużenie

Zarządzanie jedną płatnością miesięcznie jest prostsze niż kilkoma naraz

Pożyczki konsolidacyjne mają na celu pomóc w zarządzaniu istniejącym długiem, więc pożyczka będzie musiała pokryć wartość istniejących długów. To, ile będzie kosztował kredyt konsolidacyjny zadłużenia, zależeć będzie od kilku czynników:

- Kwota pożyczki: Będzie to zależeć od wartości długów, które planujesz skonsolidować

- Okres: Jak długo zamierzasz pożyczyć

- RRSO: Jest to oprocentowanie pożyczki plus wszelkie inne opłaty, takie jak opłaty roczne lub opłaty przygotowawcze

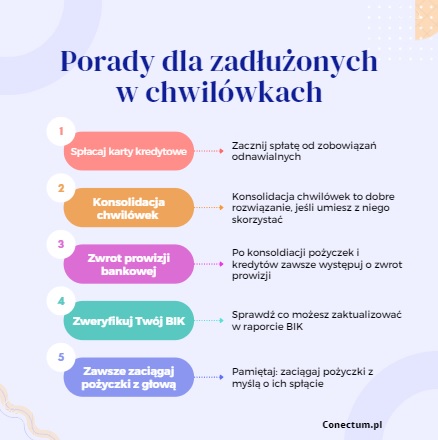

Pamiętaj: po konsolidacji kredytów możesz wystąpić o zwrot prowizji za wcześniejszą spłatę kredytów i pożyczek.

Zawsze sprawdzaj, czy koszt kredytu konsolidacyjnego jest opłacalny w porównaniu z tym, co płacisz za istniejące długi. Nasz kalkulator kredytowy może dać ci dobre wyobrażenie o tym, ile może kosztować pożyczka. W ten sposób możesz mieć pewność, że pożyczka jest przystępna.

Kredyt konsolidacyjny kalkulator

Skorzystaj z kalkulatora kredytu konsolidacyjnego i połącz kilka zadłużeń w jedno z korzystną miesięczną ratą oraz niskim oprocentowaniem.

Zmniejsz comiesięczne raty za sprawą dokonania korzystnej konsolidacji kredytowej. Ranking kredytów konsolidacyjnych:

| Bank | Ocena | Skorzystano | Przejdź dalej |

| miejsce 1. | ⭐⭐⭐⭐⭐ (4,72/5) | 2341 razy | Szczegóły -> |

| miejsce 2. | ⭐⭐⭐⭐⭐ (4,5/5) | 1988 razy | Szczegóły -> |

| miejsce 3. | ⭐⭐⭐⭐⭐ (4,44/5) | 1666 razy | Szczegóły -> |

| miejsce 4. | ⭐⭐⭐⭐⭐ (4,32/5) | 1323 razy | Szczegóły -> |

| miejsce 5. | ⭐⭐⭐⭐⭐ (4,22/5) | 1091 razy | Szczegóły -> |

Kredyt konsolidacyjny dla zadłużonych

Czy mogę otrzymać pożyczkę konsolidacyjną dla zadłużonych?

Jeśli w przeszłości zmagałeś się z długami i masz niską zdolność kredytową, możesz nie otrzymać najlepszych ofert pożyczek. Ale są wyspecjalizowani pożyczkodawcy oferujący kredyty konsolidacyjne dla tzw. złych kredytów .

Twój pożyczkodawca zdecyduje, jaki rodzaj pożyczki – i jaką stopę procentową – może zaoferować po sprawdzeniu Twojej zdolności kredytowej.

Jeśli masz bardzo złą sytuację, inwestorzy prywatni bądź firmy pożyczkowe mogą zaoferować ci pożyczkę na konsolidację zadłużenia zabezpieczoną nieruchomością, zamiast niezabezpieczonej pożyczki na konsolidację zadłużenia.

Pamiętaj jednak, że chociaż może się to wydawać dobrą opcją, twoja nieruchomość jest zabezpieczeniem, jeśli nie będziesz płacić terminowo.

Dobrą wiadomością jest to, że jeśli terminowo dokonujesz spłaty pożyczki konsolidacyjnej i nie masz innych negatywnych wpisów kredytowych, powinno to z czasem doprowadzić do poprawy Twojej punktacji w BIK.

Kredyt konsolidacyjny online

Kredyt konsolidacyjny dla osób, które chcą zaoszczędzić na comiesięcznych ratach. Zobacz ofertę na konsolidację kredytu, złóż wniosek online – wstępna decyzja nawet tego samego dnia.

Sprawdź, komu i ile jesteś winien.

Wcześniej możesz pobrać raport BIK. Przyjrzyj się swoim istniejącym zadłużeniom z tytułu kart kredytowych, pożyczek i debetów w rachunku bieżącym. Oblicz całkowitą wartość pożyczki potrzebnej do pokrycia istniejących długów i pożycz tę kwotę.

Spłać dług pożyczką

Użyj pożyczki, aby spłacić istniejące pożyczki. Posiadanie tylko jednej pożyczki zmniejsza kwotę spłat, które musisz spłacać każdego miesiąca, ponieważ masz dług w jednym miejscu.

Spłać pożyczkę

Po spłacie istniejących długów spłacisz kredyt konsolidacyjny w ustalonym terminie. Posiadanie tylko jednej miesięcznej spłaty może ułatwić zarządzanie. Spłata chwilówek – kredyt.

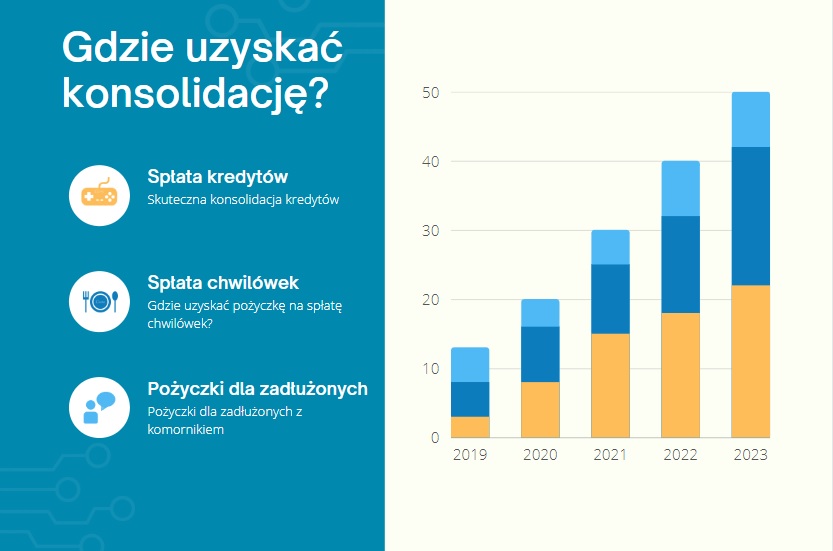

Konsolidacja chwilówek online

Jeśli posiadasz tzw. pożyczki chwilówki, również te pożyczki możesz skonsolidować. Konsolidacja chwilówek z windykacją i pożyczki dla zadłużonych bez gwaranta, mogą być rozwiązaniami dla Ciebie.

PKO BP, Alior Bank, Santander, SKOK, Pekao, BNP Paribas: kredyt konsolidacyjny warunki

PKO BP przykład reprezentatywny

Rzeczywista Roczna Stopa Oprocentowania (RRSO) wynosi 12,57%, całkowita kwota kredytu (bez kredytowanych kosztów) 30 500,00 zł, całkowita kwota do zapłaty 46 254,72 zł oprocentowanie zmienne 11,89% całkowity koszt kredytu 15 754,72 zł (w tym: prowizja 0,00 zł, odsetki 15 754,72 zł), 89 miesięcznych rat równych po 513,73 zł i ostatnia rata: 532,75 zł. Kalkulacja została dokonana na dzień 27.10.2022 r. na reprezentatywnym przykładzie.

Alior Bank – przykład reprezentatywny

Rzeczywista Roczna Stopa Oprocentowania (RRSO) kredytu konsolidacyjnego wynosi 9,04%; całkowita kwota kredytu (bez kredytowanych kosztów): 35 700 zł; całkowita kwota do zapłaty: 46 091,28 zł; oprocentowanie zmienne: 8,69%; całkowity koszt kredytu: 10 391,28 zł, w tym prowizja: 0 zł (0%), odsetki: 10 391,28 zł; 73 miesięczne raty (w tym 72 równe raty w wysokości 631,40 zł, ostatnia rata: 630,48 zł). Kalkulacja została dokonana na 15.09.2022 r. na reprezentatywnym przykładzie.

Okres kredytowania od 3 miesięcy do 10 lat. Z oferty mogą skorzystać klienci indywidualni, którzy do 5.09.2022 r. nie posiadali w Alior Banku pożyczek lub kredytów konsolidacyjnych oraz przesłali dane kontaktowe przez internetowy formularz banku.

Dla kwoty kredytu powyżej 70 000 zł (wraz z kredytowanymi kosztami) Alior Bank wymaga zabezpieczenia kredytu w formie cesji z umowy ubezpieczenia na wypadek utraty pracy i NNW. Zawarcie umowy ubezpieczenia w Alior Banku jest dobrowolne. Składka jest kredytowana i opłacana jednorazowo.

Ostateczne warunki kredytowania zależą od wiarygodności kredytowej klienta, kwoty kredytu, daty wypłaty kredytu, okresu kredytowania oraz daty płatności pierwszej raty

Santander – przykład reprezentatywny

Dla Oferty kredytu konsolidacyjnego udzielonego za pośrednictwem usług Santander internet/ aplikacji Santander mobile Rzeczywista Roczna Stopa Oprocentowania (RRSO) wynosi 18,85%, całkowita kwota kredytu (bez kredytowanych kosztów): 33 900,00 zł, całkowita kwota do zapłaty: 57 466,79 zł, oprocentowanie zmienne w skali roku: 13,99%, całkowity koszt kredytu: 23 566,79 zł (w tym: prowizja 3 348,65 zł, odsetki 20 218,14 zł), umowa zawarta na okres 80 miesięcy, 79 miesięcznych rat równych w wysokości 718,88 zł, ostatnia rata w wysokości 675,27 zł. Kalkulacja na dzień 18.10.2022 r. na reprezentatywnym przykładzie.

SKOK – przykład reprezentatywny

Całkowita kwota kredytu wynosi 83 840 zł. Zmienna roczna stopa oprocentowania dla całkowitej kwoty kredytu wraz z kredytowanymi kosztami (prowizją 0 zł / 0%, opłatą za dwa przelewy: 160 zł) wynosi 10,90%. Rzeczywista roczna stopa oprocentowania (RRSO): 11,52%. Czas obowiązywania umowy – 107 miesięcy, 106 miesięcznych rat równych: 1 231,11 zł oraz ostatnia 107. rata: 1 231,35 zł. Całkowita kwota do zapłaty: 131 729,01 zł w tym odsetki: 47 729,01 zł.

Pekao – przykład reprezentatywny

RRSO ‒ rzeczywista roczna stopa oprocentowania pożyczki wynosi 12,96% przy założeniach: całkowita kwota pożyczki (bez kredytowanych kosztów) 36 796,00 zł, pożyczka zaciągnięta na 65 miesięcy, oprocentowanie zmienne 12,25% w stosunku rocznym, całkowity koszt pożyczki 13 728,83, zł (w tym: odsetki 13 728,83 zł), całkowita kwota do zapłaty 50 524,83 zł, płatna w 64 ratach miesięcznych po 777,31 zł, 65. rata wyrównująca 776,99 zł. Kwota udostępniana pożyczkobiorcy 36 796,00 zł. Kalkulacja została podana na podstawie przykładu reprezentatywnego wg stanu na 24.08.2022 r.

Prowizja 0% i pozostałe warunki dotyczą pożyczki konsolidacyjnej od 10 000 zł do 250 000 zł, przeznaczonej na spłatę udzielonych pożyczek lub kredytów oraz na dowolny cel w wysokości do 25% kwoty spłacanych zobowiązań. Pożyczka nie może być przeznaczona na spłatę pożyczek lub kredytów udzielonych przez Bank Pekao S.A. Promocja obowiązuje do 31.12.2022 r.

Dla pożyczek od 10.000 zł do 14 999 zł od 1 do 8 lat, a dla pożyczek od 15 000 do 250 000 zł do 10 lat.

3Dodatkowo możesz skorzystać z karencji w spłacie pożyczki. Wówczas pierwszą ratę zapłacisz w 3. miesiącu kalendarzowym następującym po miesiącu wypłaty pożyczki. Odsetki od kapitału są naliczane od dnia wypłaty pożyczki.

BNP Paribas – przykład reprezentatywny

Rzeczywista roczna stopa oprocentowania (RRSO) dla reprezentatywnego przykładu kredytu konsolidacyjnego na 19.10.2022 r. wynosi 11,56 %. Całkowita kwota kredytu (bez kredytowanych kosztów) 71 400 zł, całkowita kwota do zapłaty 107 634,69 zł, oprocentowanie stałe 10,99 % w skali roku, całkowity koszt kredytu 36 234,69 zł (prowizja 0 zł; odsetki 36 234,69 zł ) 96 miesięcznych rat (95 po 1121,20 zł i jedna 1120,69 zł).

Kredyt konsolidacyjny na 180 miesięcy

Czy istnieje kredyt konsolidacyjny na 180 miesięcy? Gdzie taki znaleźć?

Istnieje kilka sposobów konsolidacji zadłużenia, ale ogólny proces polega na spłacaniu obecnych długów przy użyciu nowego długu. Można to zrobić, zaciągając pożyczkę osobistą lub pożyczkę pod zastaw nieruchomości, w celu ustalenia planu spłaty długu.

W takich sytuacjach wykorzystujesz nowe środki na spłatę obecnego zadłużenia. Następnie pozostaje Ci jedna płatność nowej raty, zamiast konieczność śledzenia wielu płatności.

Konsolidacja zadłużenia może również zaoszczędzić pieniądze, jeśli znajdziesz pożyczkę o niższych stopach procentowych i opłatach niż w przypadku poprzednich długów.

Wiele standardowych pożyczek osobistych można wykorzystać do konsolidacji zadłużenia. Jednak niektórzy pożyczkodawcy wolą, abyś wykorzystywał ich pożyczki do określonych celów, takich jak zakup samochodu lub remont domu, więc warto to sprawdzić przed złożeniem wniosku. Jeśli masz dużo długów, może ci być trudniej zakwalifikować się do taniej pożyczki osobistej.

Większość banków oferuje pożyczki zabezpieczone lub niezabezpieczone, które można wykorzystać do konsolidacji zadłużenia. Upewnij się, że rozważysz, która pożyczka jest dla Ciebie odpowiednią opcją. Chociaż zabezpieczona pożyczka może mieć niższą stopę procentową, istnieje ryzyko utraty samochodu lub domu, na przykład, jeśli masz trudności z nadążaniem ze spłatami.

Banki coraz rzadziej konsolidują pożyczki chwilówki – jednak często robią to firmy pozabankowe. Pożyczka na spłatę chwilówek zazwyczaj możliwa jest bez BIK lub z niską zdolnością kredytową.